明治安田生命保険の調査によると、子育てをしている既婚女性の2021年の平均年収は163万円。

子供の年齢や家庭状況によって違いはあれど、子育て中の女性でもパートナーの扶養を抜けて正社員として働いている主婦の中には、年収100〜300万円ほどの範囲でお仕事をしている方が多い印象です。

仕事に家事に育児に…ととにかく忙しいと思いますが、正社員の安定収入がある今のうちにお金のことを見直しておくのがおすすめです!!

今回の記事では、年収100〜300万円の主婦がやるべきお金と投資のことをご紹介していこうと思います。

この記事を書いた人

りりな

- 結婚5年で資産3,000万円を達成。投資診断士/資産運用検定2級を取得。

- 日本テレビ「DayDay」、フジテレビ「Mr.サンデー」/テレビ朝日「なっ得!マネーの先生」等へ出演。

- Instagramフォロワー数31.1万人超。主婦にやさしい家計管理×投資情報を発信中。

- SBI証券・マネーフォワードのセミナーや資産運用EXPO、大学の講義等へ講師として登壇。ほか、各証券会社メディア・雑誌・ラジオ番組など多方面へも出演。

- 著書「主婦にやさしいお金の増やし方BOOK」累計5万部を突破!

この記事を書いている私は、投資歴8年以上です!失敗も経験しながら、主婦でもできる堅実な資産運用をしています!将来になんとなく不安がある・・と言うあなたに、分かりやすく資産運用の方法をお伝えしますね!

年収100〜300万円の主婦がやるべきお金と投資のこと4つ

年収が100〜300万円という、しっかりした収入のある主婦の方がやるべきお金・投資のことは以下の4つです。

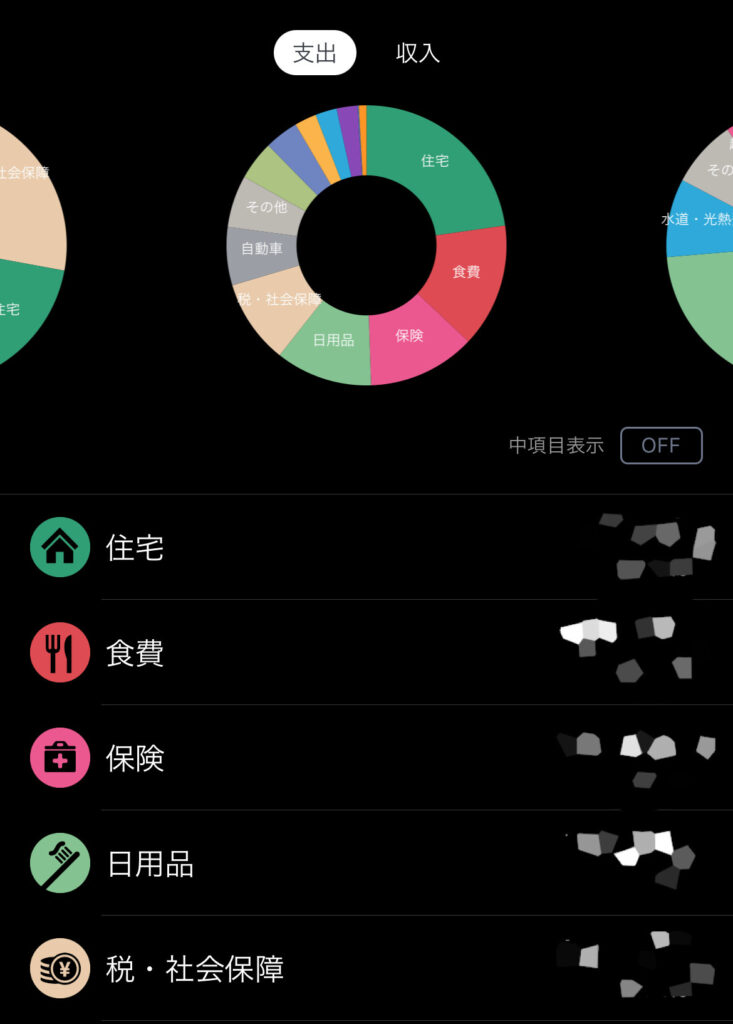

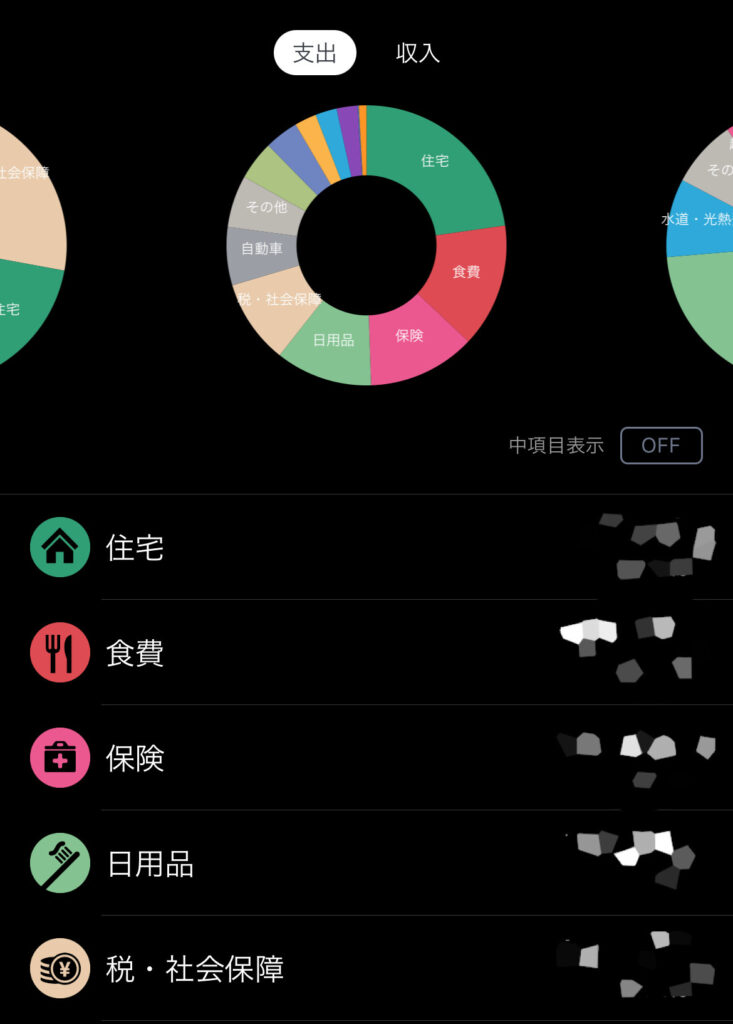

①家計が整っていない場合、家計簿アプリでお金の流れを整理

年収100〜300万円稼げている主婦の方は、物理的に仕事の拘束時間が長いはず。

となると、仕事でバタバタしているうちに家のことが回らなくなる…っていうケースも多々あると思います。

でもこれはもう、仕方ありません。全て全力で頑張るとママが倒れてしまいます。。

なので…

- 家事の時短のために便利家電を使うように、

- 家計管理の時短のために「家計簿アプリを使う」

という選択肢をぜひ考えてみてほしいです。

私は実際、家計簿アプリを使って数年。

手書き家計簿時代は1日10分くらいの家計簿タイムをとっていたんだけど、アプリに変えたら全自動なので負担が全くなくなりました!!

「マネーフォワード」がおすすめ!

マネーフォワードは、クレカや口座と連携させることで自動で綺麗な家計簿をつけてくれるアプリです♪

- 家計簿がうまくいかない・続かない・ストレス

- 家の貯金や支出が把握できていない

- 将来のために、今から自分のお金を整えたい

このような方は、家計簿アプリを取り入れて楽しく家計管理&資産運用を始めましょう!

「思い立ったらすぐ行動」が成功のコツ。

すぐに無料会員登録をして、使い勝手をチェックしてみてねっ!

\最短1分で無料登録&利用開始!/

全ての機能を使うには課金が必要なんだけど、最近はむしろ「この金額で全自動家計管理できるのは安い」と感じています・・。

僕は家計管理にノータッチなんだけど、この家計簿アプリは共有ができるからスマホに入れてる!

気が向いた時にちらっと見たりすることがあるよ。

夫婦で共有(同時ログイン)ができるので「家計管理に対する意識がパートナーと全く違うけど、忙しくてそれどころじゃなくて放置してる」ってご家庭にもぴったりかも。

以下に家計管理関連の記事を貼っておくので、もしまだ家計管理がうまくいってない‥という方がいれば、ぜひチェックしてみてくださいね!

関連記事

②自分の家庭に必要な貯金(生活防衛費)の金額を知る

家計簿アプリを入れると、毎月の収支だけでなく現在の家庭の貯金・全資産を見ることができます。

その中でも特に重要なのが「生活防衛費」と言われる現金を用意できているか?という点。

生活防衛費 = 毎月の生活費×半年〜1年分

| 毎月の生活費 | 生活防衛費の目安 |

|---|---|

| 20万円 | 120〜240万円 |

| 25万円 | 150〜300万円 |

| 30万円 | 180〜360万円 |

| 35万円 | 210〜420万円 |

生きている限り、人は常にリスクと隣り合わせ!

「明日急に働けなくなったとき」のことを考えてしっかり備えておきましょう。

自分の家庭の生活防衛費の金額を知り、現金貯金の目標額として設定しましょう。

1ヶ月の生活費が把握しきれていない場合は、家計簿アプリを1ヶ月つけて振り返りをしてみることをお勧めします!

③今加入している保険のチェック

医療保険、生命保健は万が一の時に生活の助けになってくれるもの。しかし、

- ここ何年かでライフスタイルが変わった(結婚・出産・家族構成・子どもの独り立ち・職場・年齢などなど)

- 今入っている保険の保障内容を聞かれたとき、詳しく説明できない

このような場合は保険の見直しを行うべきタイミングです。

共働き家庭では、夫婦どちらかが働けなくなってしまった場合に家計に大ダメージが。

なので無駄を省くのはもちろんのこと、夫婦の収入や万が一の際の家事育児への影響を考え、それぞれがバランス良く保険に加入しておくのがベストです。

何が無駄で何が必要か?っていうのは、家庭によって違う!

不安な方はプロの力を借りながら必要な保険選びを進めよう!

保険を見直したい人はコチラ

保険って人それぞれ考え方が異なるので

1人の人に相談するのではなく数名に相談するべき!

無料でプロに相談できるおすすめ3選

私も、保険のことが何もわからなくて複数のプロに相談したよ!

色々な意見を聞いて保険の払い過ぎを防ごう!

3社相見積もりで話を聞くのがマストだよ!

④新NISAで【数千円〜数万円】投資信託の積立投資!

家計簿アプリを入れて家計管理の基盤が整ったら、次にやるべきなのがNISA口座での投資です。

投資=高額な資金が必要、っていうのは一昔前の話。

今は最低100円から・1円単位で「自分の好きな金額での投資」ができる時代です!

- 上がらないお給料

- 減る年金

- どんどん増える物価・税金・社会保険料の普段

こんな世の中の中で、将来の漠然とした不安はなかなか消えませんよね…。

「今」の生活は回せても、将来お金が足りなくなったり、金銭的問題で子どもの選択肢を狭めてしまったり…

常に将来への不安を感じている現状を変えたいのであれば、投資に一歩踏み出すことも一つの選択肢です。

投資は100円からできますが、元金が少なすぎるとどうしても増える速度も遅くなります。なので、年収100〜300万円ある主婦の方は『数千円〜数万円』で投資金額を設定するのがおすすめ!

具体的には、NISA口座の「つみたて投資枠」を使って「投資信託」を積立購入するのが比較的リスクを抑えられる投資の方法です。

投資ってどんな感じなの?という点が知りたい方は、以下のページで我が家の運用利益や投資銘柄などを隠さず公開しています!

ぜひチェックしてみてくださいね!

>>【毎月更新】りりな家のNISA口座運用実績・積立銘柄を見る

年収100〜300万円の主婦が投資をする前に知っておきたいポイント

続いて、年収100〜300万円の主婦が投資をする前に知っておきたいポイントをご紹介していきます。

焦りすぎない!家計管理で「家計の基盤」を整えることも忘れずに

まず1番最初に大切なのが「家計管理を蔑ろにしない」という点。

投資でお金を増やすのも大切なのですが、家族の日々の生活と資産を守る「家計管理」の基盤はしっかりとしておく必要があります!

とはいえ無駄に時間をかけたり、難しく考えたりする必要はありません。

家計管理の基盤作りはアプリを入れておけば簡単にできます!

1ヶ月後に見直して、無駄を削っていくだけで基盤は完成していきます♪

チャートに張り付く必要なし。ほったらかし投資の仕組みを作る

「投資=チャートに張り付いて監視する」っていうイメージがある人もいると思います。

” 毎日仕事で忙しいのに、そんなの無理! ” と思うかもしれませんが、チャートに張り付く必要は全くありません!

- チャートに張り付く投資→「短期投資」。リスクが高いし、難しい…。価格が下がったら損切りは必須

- チャートに張り付かない投資→「長期投資」。株の詰め合わせパック=投資信託をコツコツ時間をかけて少額を積立購入していく!時間を味方につけて資産を伸ばす!価格が下がっても気にせず買って放置するのみ。

忙しい兼業主婦だからこそ、ほったらかしの資産運用スタイルはぴったりなはず。

売ったり買ったりを繰り返す短期投資だけが「投資」じゃないよ!

じっくり寝かせて利益を伸ばす、ローリスクな長期投資がおすすめです。

上限額を無理に意識する必要はなし。自分のペースで進めること

投資を始めて少し経つと、もっと利益を伸ばしたい!他の人はもっと投資してる!という焦りから無理をして投資金額を増やしたくなりがち。

しかし、生活費を圧迫したり他の人と比べて無理をする必要は全くありません。

そもそも、2023年時点でNISA口座を持っている人は国民の10%。金額に関わらず、投資に踏み出しているだけでかなりリードしている状態です!

増枠はいつでもネットから簡単にできますので、余裕ができてから無理のない範囲で設定すればOK。

ですので、日々の家族の生活やゆとり、楽しみを蔑ろにしてまで無理して投資資金を捻出しなくても大丈夫です!

貯金が貯まっていない場合は、投資の配分を考えながら同時進行がおすすめ

「投資をしている余裕がない‥」

という方は今の状況とお金の配分を考えながら、貯金と投資を同時進行することを考えてみてください。

- 借金がある(奨学金・住宅ローン・カーローンなどを除く)

→金利が高いので、投資よりも先に返済をするべき - 貯金は少しあるけど、不安な金額

→1万円浮いたら、9,000円貯金・1,000円投資など配分を考えながら - もう少しで生活防衛費が貯まる

→1万円浮いたら、5,000円貯金・5,000円投資など投資の比率を上げてみる

リボ払い・カードローンなど金利が10%を超えているようなものは、投資よりもとにかく返済を優先すべき。

でも、それ以外の場合は…個人的には、100円からでも良いので投資を同時進行するのがおすすめです!

とくに「守りの資産」となる投資信託の積立は、時間を味方につけてコツコツと資産を増やす方法。

始めどきはいつも今!

思い立ったときに少額でも始めることが、現状を変える第一歩になります。

なお住宅ローン、奨学金あたりは借りるための金利がとても低いので急いで返す必要はありません。

住宅ローン、奨学金を返済しながら投資をしている人は多いですので、安心してくださいね。

「家計簿アプリ」と「ほったらかし投資」で家計・投資の仕組みづくりを♪

本記事では、年収100〜300万円の主婦がやるべき投資とお金のことをご紹介してきました。

最近は共働き家庭も増えていますし、しっかりした収入がある女性も増えています。

その反動で家庭のことが回らなくなって悩みを抱える方もいるかもしれませんが、家計管理も投資も「仕組み」さえしっかり作ってしまえばあとは手間なく継続していくことが可能です!

増税、値上げ、年金減‥と先行き不安なこの世の中。

自分も家族も、そして子どもたちも将来困ることがないように、できることからしっかり準備していきましょう!

100円から始められる投資をするためには、証券会社でNISA口座の開設が必要です!

たくさんの証券会社がありますが、主婦りりなのおすすめは「楽天証券」と「SBI証券」の2つ。

- 日米株の手数料無料

- 円・ドルの両替時の為替手数料が無料

- クレカで投資でポイント還元されてお得!

でも…NISA口座は1人1つまで。

楽天とSBI、どっちにすれば良いのかな?と迷っている方に向けて、『あなたに合う証券会社の選び方・徹底解説ガイド』を用意しました!

証券会社選びでつまづく人…すごく多いんです。

なのでガイドをチェックして、スムーズに証券会社選びを進めてね♪

\公式LINEで無料配布中!/