明治安田生命保険の調査によると、子育てをしている既婚女性の2021年の平均年収は163万円。

しかし今は女性もがっつり働いている方が多いですので、職種やキャリアによっては年収300万円、400万円を超えてくる方もいるかと思います。

家事、育児をしながらここまで稼げているのってかなり凄い…!

忙しいと思うけど、この収入をしっかり「資産」として固めていくためにできることを少しづつ始めてみましょう♪

この記事を書いた人

りりな

- 結婚4年で資産3,000万円を達成。投資診断士/資産運用検定2級を取得。

- Instagramフォロワー数28.6万人超。主婦にやさしい家計管理×投資情報を発信中。

- SBI証券・マネーフォワードのセミナーや資産運用EXPO、大学の講義等へ講師として登壇。ほか、各証券会社メディア・テレビ・雑誌・ラジオ番組などへ多方面へ出演。

- 著書「主婦にやさしいお金の増やし方BOOK」累計5万部を突破!

この記事を書いている私は、投資歴6年以上です!失敗も経験しながら、主婦でもできる堅実な資産運用をしています!将来になんとなく不安がある・・と言うあなたに、分かりやすく資産運用の方法をお伝えしますね!

年収300〜400万円の主婦がやるべきお金と投資のこと4つ

まずは、年収300〜400万円の主婦がやるべきお金と投資のこと4つをご紹介します。

①「共働きだから」の油断は大敵!無駄な支出を家計簿アプリで徹底チェック

夫婦共働きで2人ともそれなりに収入があると「どんどんお金が貯まって羨ましい」っ「余裕があっていいな〜」と言われたり、思われていたりすることは結構多いよう。

しかし!共働き家庭の家計を見てみると…

- 忙しくて家計管理どころじゃない。毎月の支出把握できてない…

- 外食や外注、保育園の実費負担などが多くて出費が嵩んでる

- 「収入はあるからこれくらい大丈夫」と無駄な出費が増えがち

このようなケースで悩んでいる人も結構いるようです。

一度上がった生活水準を下げるのはかなり難しい!!

今は良くても、将来収入が減ったときに「予想よりも貯金がなくてやばい!」ってなる可能性があるよ。

とはいえ家計管理なんて何からやればいいのか分からない…という方には、家計簿アプリで完全自動管理がおすすめ!

「マネーフォワード」がおすすめ!

マネーフォワードは、クレカや口座と連携させることで自動で綺麗な家計簿をつけてくれるアプリです♪

- 家計簿がうまくいかない・続かない・ストレス

- 家の貯金や支出が把握できていない

- 将来のために、今から自分のお金を整えたい

このような方は、家計簿アプリを取り入れて楽しく家計管理&資産運用を始めましょう!

「思い立ったらすぐ行動」が成功のコツ。

すぐに無料会員登録をして、使い勝手をチェックしてみてねっ!

\最短1分で無料登録&利用開始!/

掃除をお掃除ロボット、洗濯を洗濯機と乾燥機、洗い物を食洗機にお願いするように、家計管理は家計簿アプリにお願いする時代。

いきなり全てを切り詰める!ということではなく、まずは現状を把握するという目的で使ってみてください♪

②自分の家庭に必要な貯金(生活防衛費)の金額を知る

家計簿アプリを入れると、毎月の収支だけでなく現在の家庭の貯金・全資産を見ることができます。

その中でも特に重要なのが「生活防衛費」と言われる現金を用意できているか?という点。

生活防衛費 = 毎月の生活費×半年〜1年分

| 毎月の生活費 | 生活防衛費の目安 |

|---|---|

| 20万円 | 120〜240万円 |

| 25万円 | 150〜300万円 |

| 30万円 | 180〜360万円 |

| 35万円 | 210〜420万円 |

生きている限り、人は常にリスクと隣り合わせ!

「明日急に働けなくなったとき」のことを考えてしっかり備えておきましょう。

自分の家庭の生活防衛費の金額を知り、現金貯金の目標額として設定しましょう。

1ヶ月の生活費が把握しきれていない場合は、家計簿アプリを1ヶ月つけて振り返りをしてみることをお勧めします!

③今加入している保険のチェック

医療保険、生命保健は万が一の時に生活の助けになってくれるもの。しかし、

- ここ何年かでライフスタイルが変わった(結婚・出産・家族構成・子どもの独り立ち・職場・年齢などなど)

- 今入っている保険の保障内容を聞かれたとき、詳しく説明できない

このような場合は保険の見直しを行うべきタイミングです。

特に共働き家庭では、夫婦どちらかが働けなくなってしまった場合に家計に大ダメージが。

なので無駄を省くのはもちろんのこと、夫婦の収入や万が一の際の家事育児への影響を考え、それぞれがバランス良く保険に加入しておくのがベストです。

何が無駄で何が必要か?っていうのは、家庭によって違う!

不安な方はプロの力を借りながら必要な保険選びを進めよう!

④新NISAで【1〜3万円】から投資信託の積立投資を始める

共働きで、主婦でも300〜400万円稼げている家庭は1〜3万円ほどから将来のための投資を始めるのがおすすめ!

「投資って損しそうで怖い…」と思っている方も多いかもしれませんが、

- 上がらないお給料

- 減る年金

- どんどん増える物価・税金・社会保険料の普段

こんな状況で、一般人である私たちが現状のギリギリの生活を変えられる可能性がある、1番簡単な方法が「投資」なんです。

今生活ができていても、将来金銭的な面で諦めることが出てきたり、子どもに我慢をさせてしまうことが出てくるかも知れません。

そんな将来…嫌ですよね?(T_T)

もう「投資=危険、怪しい」って時代は終わっています。現状を変えるためにもぜひ、投資に一歩踏み出してみてくださいね。

具体的には、NISA口座の「つみたて投資枠」を使って「投資信託」を積立購入するのが比較的リスクを抑えられる投資の方法です。

投資ってどんな感じなの?という点が知りたい方は、以下のページで我が家の運用利益や投資銘柄などを隠さず公開しています!

ぜひチェックしてみてくださいね!

>>【毎月更新】りりな家のNISA口座運用実績・積立銘柄を見る

ちなみに・・・貯金が貯まっていない状態でも、配分を考えながら投資と貯金を同時進行することは可能!

特に投資信託の積立投資は「時間を味方にして増やす」投資なので、100円でもとにかく始めることが大切です♪

年収300〜400万円の主婦が投資をする前に知っておきたいポイント

続いて、年収300〜400万円の主婦が投資をする前に知っておきたいポイントをご紹介します。

増額はいつでもできる。まずは無理のない金額で始めること

上で「1〜3万円から始めるのがベスト」とお伝えしましたが、新NISAでの投資は100円から始めることが可能です!

「なんとなく怖い」と感じる人もいると思いますので、この場合は無理して万単位で始めず、少額からスタートすることを考えてみてください。

増額はいつでもできますので、まずは少額からでも始めてみるっていう行動が1番大切です♪

貯金が貯まっていない場合は、投資の配分を考えながら同時進行がおすすめ

「投資をしている余裕がない‥」

という方は今の状況とお金の配分を考えながら、貯金と投資を同時進行することを考えてみてください。

- 借金がある(奨学金・住宅ローン・カーローンなどを除く)

→金利が高いので、投資よりも先に返済をするべき - 貯金は少しあるけど、不安な金額

→1万円浮いたら、9,000円貯金・1,000円投資など配分を考えながら - もう少しで生活防衛費が貯まる

→1万円浮いたら、5,000円貯金・5,000円投資など投資の比率を上げてみる

リボ払い・カードローンなど金利が10%を超えているようなものは、投資よりもとにかく返済を優先すべき。

でも、それ以外の場合は…個人的には、100円からでも良いので投資を同時進行するのがおすすめです!

とくに「守りの資産」となる投資信託の積立は、時間を味方につけてコツコツと資産を増やす方法。

始めどきはいつも今!

思い立ったときに少額でも始めることが、現状を変える第一歩になります。

なお住宅ローン、奨学金あたりは借りるための金利がとても低いので急いで返す必要はありません。

住宅ローン、奨学金を返済しながら投資をしている人は多いですので、安心してくださいね。

月数万円の投資をすると、資産がスクスク育つ。モチベーション維持のためアプリで資産チェック!

初心者さんでも始めやすいおすすめの投資が「投資信託の積立投資」。

リスクを抑えて分散投資ができ、プロのような投資判断は不要でひたすら買い続けていくだけなのでかなりメリットが大きいのですが、1つ欠点を挙げるとするのであれば「投資している実感がないからモチベーションが湧かない」という点。

なので…資産運用を始めたら、資産推移をアプリでチェックし、モチベーションをキープしましょう!!

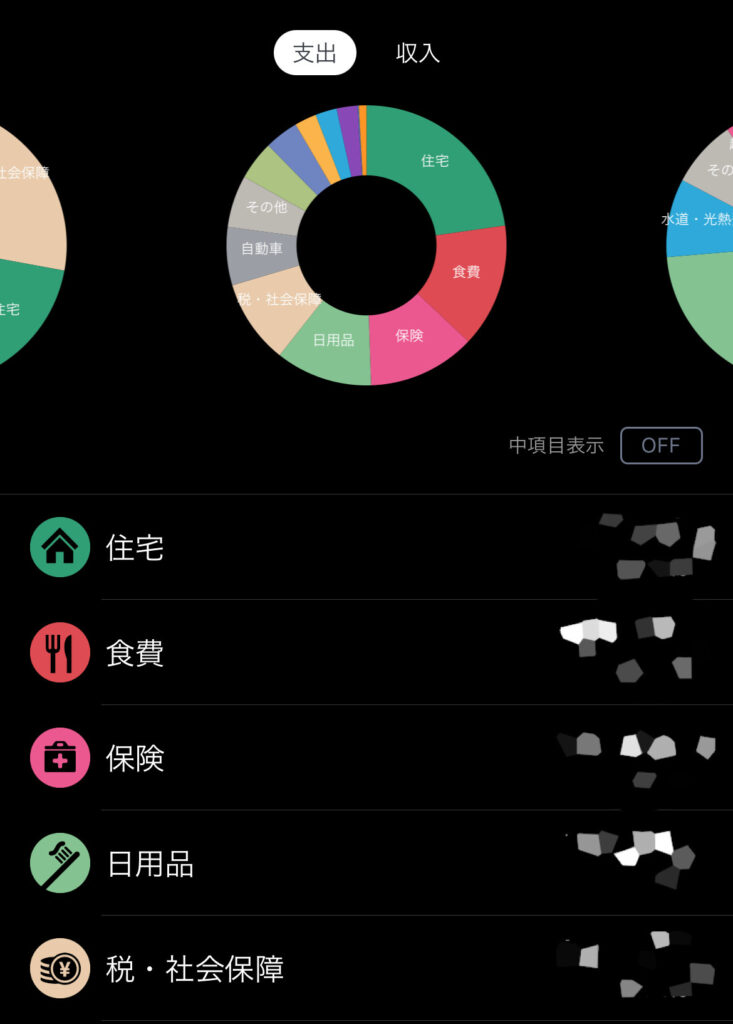

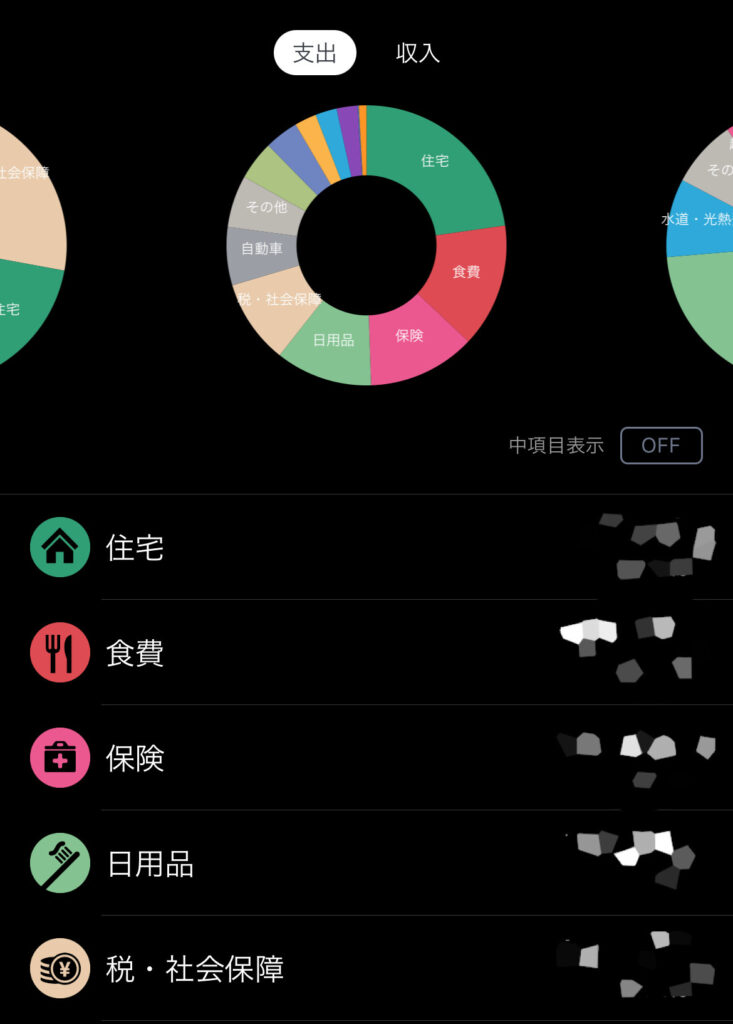

上で紹介した家計簿アプリ、実は…

家計管理だけじゃなくで、株や投資信託・仮想通貨などなど、証券会社と連動して資産推移のチェックも可能です!

- 貯金のモチベーションアップにも

- 資産運用のモチベーションアップにも

家計簿アプリはなくてはならない存在。

まだ使った事がない!って方は、ぜひ一度無料ダウンロードしてどんなものなのかチェックしてみてくださいね♪

年収300〜400万円の主婦は資産形成に有利!家計を整理して資産形成を加速させよう

今回の記事では、年収300〜400万円の主婦がやるべき投資とお金のことをご紹介しました。

パートナーが働いている状態で、妻の年収も300〜400万円ある家庭は資産形成にかなり強いです。

投資とお金の知識があれば、のちのち税金や所得制限の対策もできるよ!iDeCoとか…♪

今の生活にお金を使う・楽しむっていうのも大切なのですが、お金をたくさん稼いでいる家庭こそしっかりと知識をつけ、無駄な支出を抑える&将来の備えをするというのがとっても大切です。

本記事を参考に、できることから1つずつお金のことに取り組んでみてくださいね。

100円から始められる投資をするためには、証券会社でNISA口座の開設が必要です!

たくさんの証券会社がありますが、主婦りりなのおすすめは「楽天証券」と「SBI証券」の2つ。

- 日米株の手数料無料

- 円・ドルの両替時の為替手数料が無料

- クレカで投資でポイント還元されてお得!

でも…NISA口座は1人1つまで。

楽天とSBI、どっちにすれば良いのかな?と迷っている方に向けて、『あなたに合う証券会社の選び方・徹底解説ガイド』を用意しました!

証券会社選びでつまづく人…すごく多いんです。

なのでガイドをチェックして、スムーズに証券会社選びを進めてね♪

\公式LINEで無料配布中!/