「貯金1,000万円」は多くの人の夢ですよね!

本記事では貯金が1,000万円超えたら何ができるのか、次に何をやるべきなのかなどを解説していきます。

どんどん資産を増やしていって、将来への漠然とした不安を少しでも軽減させていきましょう!

この記事を書いた人

りりな

- 結婚5年で資産3,000万円を達成。投資診断士/資産運用検定2級を取得。

- 日本テレビ「DayDay」、フジテレビ「Mr.サンデー」/テレビ朝日「なっ得!マネーの先生」等へ出演。

- Instagramフォロワー数31.1万人超。主婦にやさしい家計管理×投資情報を発信中。

- SBI証券・マネーフォワードのセミナーや資産運用EXPO、大学の講義等へ講師として登壇。ほか、各証券会社メディア・雑誌・ラジオ番組など多方面へも出演。

- 著書「主婦にやさしいお金の増やし方BOOK」累計5万部を突破!

この記事を書いている私は、投資歴8年以上です!失敗も経験しながら、主婦でもできる堅実な資産運用をしています!将来になんとなく不安がある・・と言うあなたに、分かりやすく資産運用の方法をお伝えしますね!

「貯金1,000万円」って多い?少ない?

貯金1,000万円は一般的に見て、かなり多いほうであると言えます!

それぞれの年代の平均値・中央値と比較してみましょう。

独身の場合

| 年代 | 平均値 | 中央値 |

|---|---|---|

| 20代 | 176万円 | 20万円 |

| 30代 | 494万円 | 75万円 |

| 40代 | 657万円 | 53万円 |

| 50代 | 1,048万円 | 53万円 |

既婚の場合

| 年代 | 平均値 | 中央値 |

|---|---|---|

| 20代 | 214万円 | 44万円 |

| 30代 | 526万円 | 200万円 |

| 40代 | 825万円 | 250万円 |

| 50代 | 1,253万円 | 350万円 |

年代や既婚・独身の違いによってかなり差はありますが、50代以下であれば平均値・中央値と比較して大きく上回っていることがわかるかと思います。

平均値は中央値に引っ張られがちな数値なので、周りの同世代の人と比べたいのであれば中央値を見てみましょう。

貯金が1,000万円超えたらやるべき2つのこと

貯金が1,000万円超えたらやるべき3つのことは、以下の通りです。

- 家計簿アプリの活用

- 投資にまわす資金を増やす

基本的には、今までやってたことの継続なんだけど…

ただ同じことをやるのではなく、1,000万円というこのタイミングで内容をしっかり見直すことが大切!

おそらく「もうやってるよ!」という方も多いかもしれませんが、見直しポイントを中心に解説しますのでぜひ目を通してみてください。

①家計簿アプリの活用

- 固定費用の削減:特にネット回線・スマホ代・保険料などは、一度見直して放置ではなく定期的に見直しがおすすめ

- 家計簿アプリの活用:手書き家計簿など、時間と手間がかかってしまう方法からの脱

固定費

固定費は一度見直したら継続的に支出を減らすことができる、家計管理の基本。

しかし実は「定期的に見直す」方が、より効果を高めることができる可能性もあるんです。

ネットやスマホは各社キャンペーン内容が充実しているし、どこの経済圏・クレカなどを使うか?でもお得度が違ってくる!

「今のライフスタイル」に合うところを選ぼう!

家賃などはなかなか見直しが難しいかもしれませんが、このような小さな項目はぜひ積極的に見直しをしてみてくださいね。

家計簿アプリの活用

貯金が少ない時期は「家計簿に月額料金を払うなんて勿体なさすぎる!」という考えの方も多いかもしれませんが、少しずつお金が貯まってくるとむしろ「家計簿にかけている時間が勿体なさすぎる」という考えになってくるはず。

1日10分家計簿に割いていると、1ヶ月で300分=5時間も浪費していることに。。

家計簿アプリに数百円課金すれば、この5時間を有意義に使えるって考えると…どうだろう?

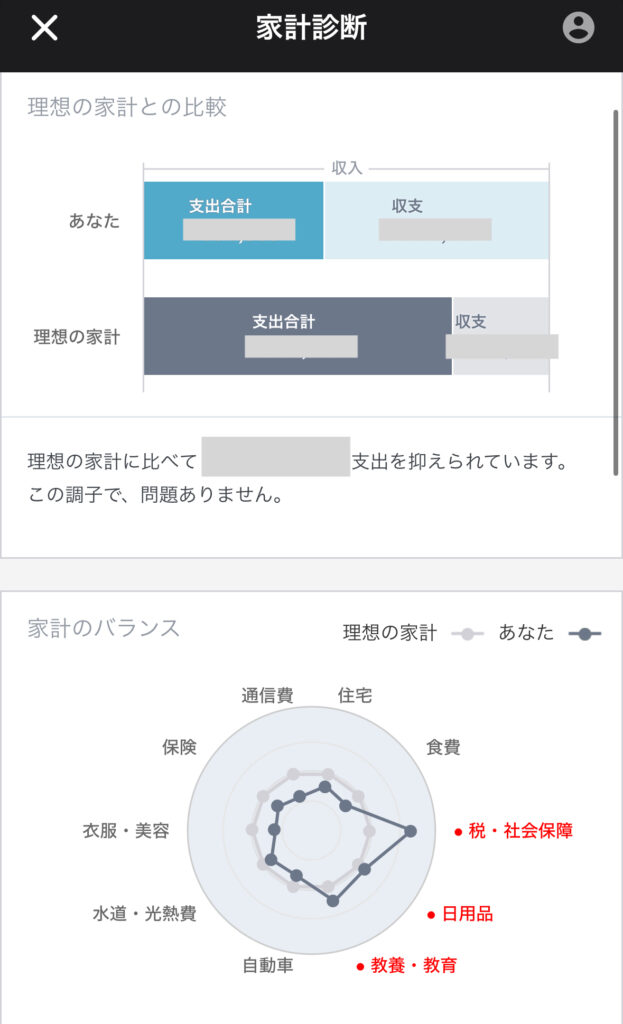

ちなみに、今家計簿アプリを活用できてるよ!と言う方は、

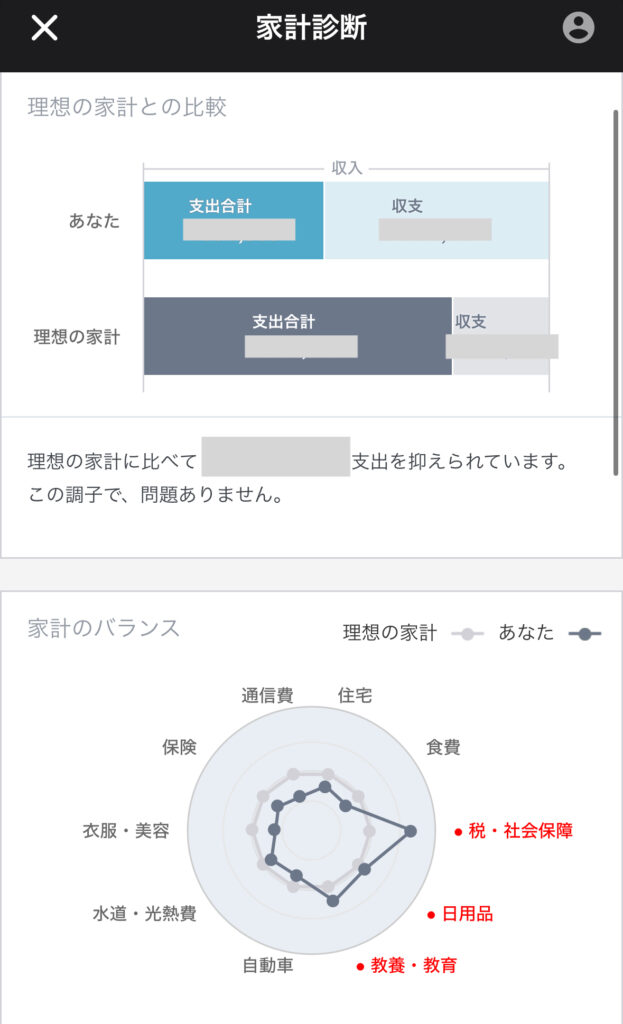

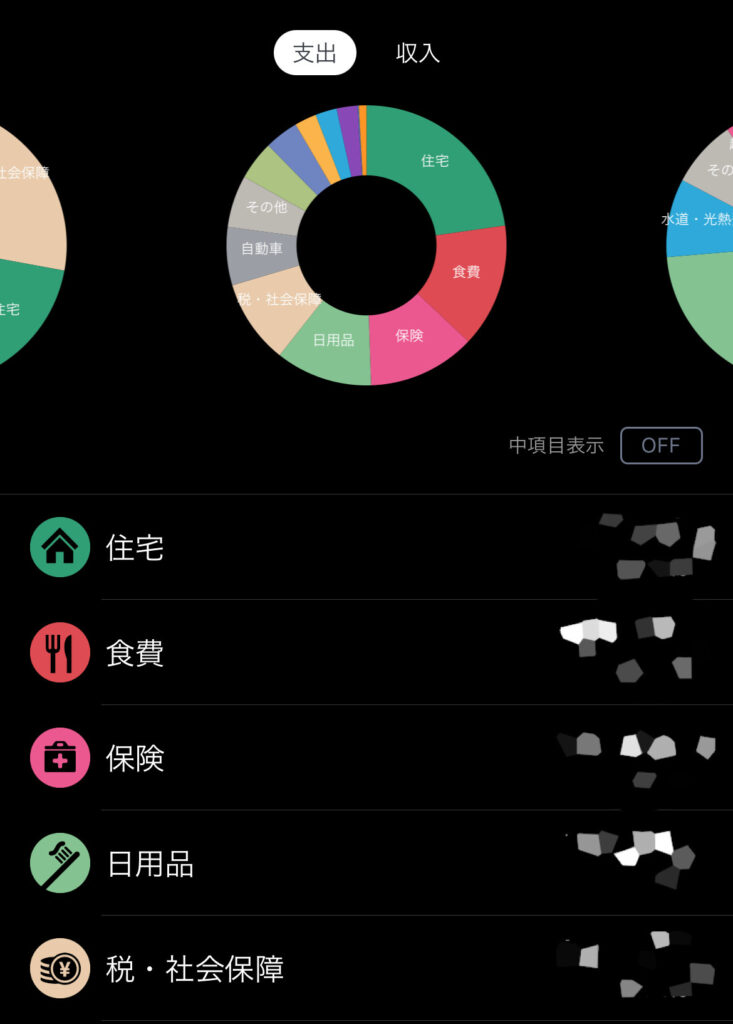

- 家計診断

- マンスリーレポート

などを活用してみてください!

ただ「家計簿をデータ化するだけ」ではなく「データ化された家計簿を見直し&分析する」ことで、資産形成が加速すること間違いなしです♪

「マネーフォワード」がおすすめ!

マネーフォワードは、クレカや口座と連携させることで自動で綺麗な家計簿をつけてくれるアプリです♪

- 家計簿がうまくいかない・続かない・ストレス

- 家の貯金や支出が把握できていない

- 将来のために、今から自分のお金を整えたい

このような方は、家計簿アプリを取り入れて楽しく家計管理&資産運用を始めましょう!

「思い立ったらすぐ行動」が成功のコツ。

すぐに無料会員登録をして、使い勝手をチェックしてみてねっ!

\最短1分で無料登録&利用開始!/

投資にまわす資金を増やす

投資は、元本が少額のうちはなかなか複利の恩恵を受けにくいもの。

しかし1,000万円もあれば、かなり「複利で増えている」実感が生まれます!

せっかく1,000万円を持っていても、銀行口座に貯金しているだけでは一向に増えません。

増えないどころか、日本円の価値が下がるとともにあなたの貯金額も目減りすることに。。

絶対に勝てる投資はないけど、貯金だけしているのは損する可能性が高いです。

投資にも資産を振っていて、効率よくお金を増やしていきましょう!

貯金が1,000万円あると何ができる?どのくらい安心できる?

「貯金が1,000万円ある」というのは生活する上でかなりの安心材料になることは間違いありませんが、さまざまなライフイベントに対して「1,000万円で足りるのか?」という不安を感じる方もいると思います。

そこでここからは、

- これから予想されるライフイベントの項目

- それぞれにかかる費用の相場

について解説していきます。

結婚費用

ゼクシィの調査によると、結婚費用総額の平均は371万3,000円という結果が出ています。

詳細としては、

- 婚約:平均6万6000円~16万6000円

- 結婚式:平均303万8000円

- 新婚旅行:平均29万6000円

となっていいます。

1,000万円あれば、結婚費用としては安心できますね!

出産費用

貯金が1,000万円あれば、出産費用の面ではほぼ心配しなくてOKだと思って良いでしょう。

ただし出産費用は全額補助金などで全額まかなうことは難しく、以下のような手出しが必要になります。

- 妊娠中の検診→補助券だけでは収まらず実費負担が数万円出ることも珍しくない

- 出産時→出産育児一時金だけでは賄えず、産院への支払いが実費で数十万円あることも

- 赤ちゃん用品の準備→チャイルドシート・ベビーカー・ベビーベッド・その他もろもろ…数十万円の出費になることも

産後は働き方や収入も変わる時期であるので、ここで貯金を大きく減らしてしまうことがないように注意が必要です。

教育費用

貯金1,000万円あれば、教育費としてもかなり心強いです。

都度かかる費用として、全て効率に行った場合のイメージは以下の通りです。

- 幼稚園・保育園の入園準備:1〜15万円程度

- 小学校入学準備:6〜10万円程度

- 習い事の費用:月数千円〜数万円

- 中学校入学準備:10〜15万円程度

- 塾の夏季・冬季講習など:〜数十万円

- 高校入学準備:10〜20万円程度

- 大学受験費用:数万円〜数十万円

とくに大学が教育費のピークとなってくると思いますので、コツコツ計画的に用意しておくことをお勧めします。

住宅の購入費用

現在は金利が低いため、住宅を頭金なし・フルローンで購入する方が増えています。

最近はやりの頭金なし・フルローンだとしても、現金が1,000万円もあればかなり余裕を持って住宅購入に挑めるはずです。

住宅価格は地域により本当に様々なんだけど、具体的な例で金額を確認してみよう!

一例として、4,000万円の新築建売住宅を購入するケースを想定して、用意すべき自己資金の目安をシミュレーションしてみましょう。まず、諸費用については、「4,000万円×6~9%=240万~360万円」が必要となります。

続いて、頭金を1割用意することを想定すると、400万円の自己資金が必要です。そのため、少なくとも住宅の購入時には640万~760万円の貯金を用意しておく必要があると計算できるのです。

もちろん、実際に入居するためには「引越し費用」「家具・家電購入代金」が必要であり、新生活のために「数ヶ月分の生活費」もそろえておきたいところです。

(引用:LIFUL HOME-貯金ゼロだとマイホームの購入は難しい? 「頭金ゼロ」との違いに注意しよう)

4,000万円の住宅を頭金なしフルローンで購入する場合、

- 諸費用:240〜360万円

- 新生活に必要な費用:引越し・家具・家電・数ヶ月分の生活費

諸費用をローンに含める場合は〜200万円ほど、含めない場合は500万円ほど使うことになりそうですが、1,000万円あればかなり余裕を持てそうです。

仕事の退職

貯金が1,000万円あれば、生活費25万円ほどの人の場合3年ほど生活できる計算になります。

とりあえず退職してから転職先を探す…となっても問題なさそうですね。

老後資金

老後資金は一般的に、「年金+2,000万円」が必要だとされています。

仮に20〜30代で資産1,000万円を形成できているのであれば、現状の資産形成スピードを継続できれば老後資金は問題なさそうです。

しかし50代後半夫婦で資産1000万円となると、老後に少し不安が残るかもしれません。

年齢や住宅ローンの状況にもよるかもしれませんが、気づいたタイミングで資産形成をスタートして早めの資産形成をした方が有利ということが分かるかと思います。

始めることが早ければ早いほど、運用期間が長くなり安定した運用ができるようになりますよ♪

貯金1,000万円貯まったら、複利で資産をどんどん増やそう!

貯金を1,000万円貯めている方は少数派ですし、平均・中央値を考えるとかなりしっかりと貯金できている家庭であると判断できます。

これまでのお金の管理を徹底し続けるとともに投資を積極的に取り入れ、

- 収入>>>支出

- 資産運用でお金と共働き

という状態を長く保って、雪だるま式に資産を増やしていくことを目指しましょう♪

関連記事