みなさんは、「高配当株」というワードを聞いたことはありますか?

「高配当株=米国株」というイメージを持っている方もいるかもしれません。

でも実は、日本にも高配当株はあるんです!

今回の記事では、日本国内の高配当株投資をする時の選び方・探し方・チェックポイントなどを徹底的に解説していこうと思います。

この記事を書いた人

りりな

- 結婚4年で資産3,000万円を達成。投資診断士/資産運用検定2級を取得。

- Instagramフォロワー数28.6万人超。主婦にやさしい家計管理×投資情報を発信中。

- SBI証券・マネーフォワードのセミナーや資産運用EXPO、大学の講義等へ講師として登壇。ほか、各証券会社メディア・テレビ・雑誌・ラジオ番組などへ多方面へ出演。

- 著書「主婦にやさしいお金の増やし方BOOK」累計5万部を突破!

この記事を書いている私は、投資歴6年以上です!失敗も経験しながら、主婦でもできる堅実な資産運用をしています!将来になんとなく不安がある・・と言うあなたに、分かりやすく資産運用の方法をお伝えしますね!

「高配当株」ってそもそも何?

高配当株とは、その名の通り配当(株を持っているだけでもらえる配当金のこと)が高い企業の株のことを指します。

高配当株=企業の収益が安定している・将来性がある・株主ファーストの運営姿勢が見えることから人気がある銘柄が多いです。

明確な基準はありませんが、おおよそ3%以上の配当利回りがある場合に「高配当株」と呼ばれることが多いようです。

また、高配当株=米国株、というイメージがある方も多いかもしませんが、実は日本にも配当利回り5〜10%台というかなり高い配当を出している企業もたくさんあるのです。

我が家は「毎月の配当金を5万円受け取ること」を目標にしているよ!

高配当株は、配当が廃止されない限り持っているだけで配当金を受け取り続けられる株であるため、長期投資と相性が抜群です。

1回買ったら余程のことがない限り売らないと思いますので、コツコツ買い集めて将来の配当金生活を目指していきましょう!

日本の高配当株を選ぶ基準3つ

高配当株を選ぶ上で見ておきたいポイントは、

- 割安性

- 収益性

- 安全性

の3つです。

上でも触れた通り、一度買った高配当株とは長いお付き合いになるよ。

最初は難しく感じるかもだけど身につけた知識は一生使えるし、しっかり考えて納得のいく銘柄を探そう!

①割安性

まず最初に確認しておきたいのが、企業の割安性について。

誰もが良い株を安く購入したい!と思っていると思いますが、その判断材料となるのがこれから紹介する3つの指標です。

- 配当利回り→3%以上

- PBR→1.5倍以下

- PER→15倍以下

配当利回り:3%以上

配当利回りは、株価に対する年間配当金の割合を示す指標です。

利回り○○%、っていうのは投資をしているとよく耳にするワードだね。

高配当株と言われることが多いのは、だいたいの場合配当利回り3%以上の株。しかし、高すぎる利回りには注意が必要です!

配当利回りの公式を見ると、1株の配当金を株価で割る形になっていますね。つまり株価が急激に下落した場合、数字上利回りが高く見えるのです。

利回りで全て判断するのは危険!

高すぎる場合はとくに、企業の運営動体や株価の値動きをしっかりと確認してみよう。

PBR:1.5倍以下

PBRは、株価純資産倍率のこと。「その企業の株価が割安か」を確認することができる指標です。

一般的にこの数字が1割以下だと割安と判断することができます。

しかし!「1割以下=割安だから買い!」というわけではありません。割安な理由が「人気がない・将来性がない・株価上昇に期待ができない」という場合もよくあるからです。

あくまで「割安かどうか」を判断するためだけの指標だよ。

割高すぎる場合は購入を見送っても良いし、割安な場合は「なぜ割安なんだろう?」と考えてみるのがポイントだね!

PER:15倍以下(12倍〜15倍)

PERは、株価収益率のこと。現在の株価が企業利益と比べて割高か・割安かを判断することができる指標です。

適正の12倍〜15倍程度が理想ですが、15以上の場合は株価が上昇することに期待されている結果高くなっているということもあります。

この指標は、長期投資だけでなく短期・中期でもよく活用されているよ。

株式投資をするのであればぜひ押さえておきたいポイントです!

②収益性

割安性と併せて確認しておきたいのが、企業の収益性です。

高配当株の配当金はどこから出ているのか?というと、当然企業の利益の一部からですよね。つまり、利益の出ていない高配当株は今後配当が減ったり、無くなったりする可能性もあるのでしっかり確認しておきたいポイントです。

収益性を見ることができる項目には、以下のものがあります。

- 営業利益率→10%以上

- ROE→10%以上

- EPS→右肩上がり

営業利益率→10%以上

営業利益率とは、「売上高から原価・販売費・管理費を差し引いた営業利益」が売上高に占める割合のこと。この数値からは、企業の本業からどのくらい効率良く利益を出せたかという点を知ることができるのです。

10%以上が目標値ですが、20%以上だとなお良し。

- 過去の実績と比較して上昇しているか?(企業の向上心や伸び代、成長を知れる)

- 同業他社と比較して良い数値が出ているか?

など、さまざまな視点から見ることでたくさんの情報を得ることができる指標です。

ROE→10%以上

ROEは、自己資本利益率のこと。簡単に言うと、企業がどれくらい効率良くお金を稼いでいるか?という点を知ることができます。

日本企業全体の平均は5%程度。だけど、8%以上を目指すべき!と言われています。

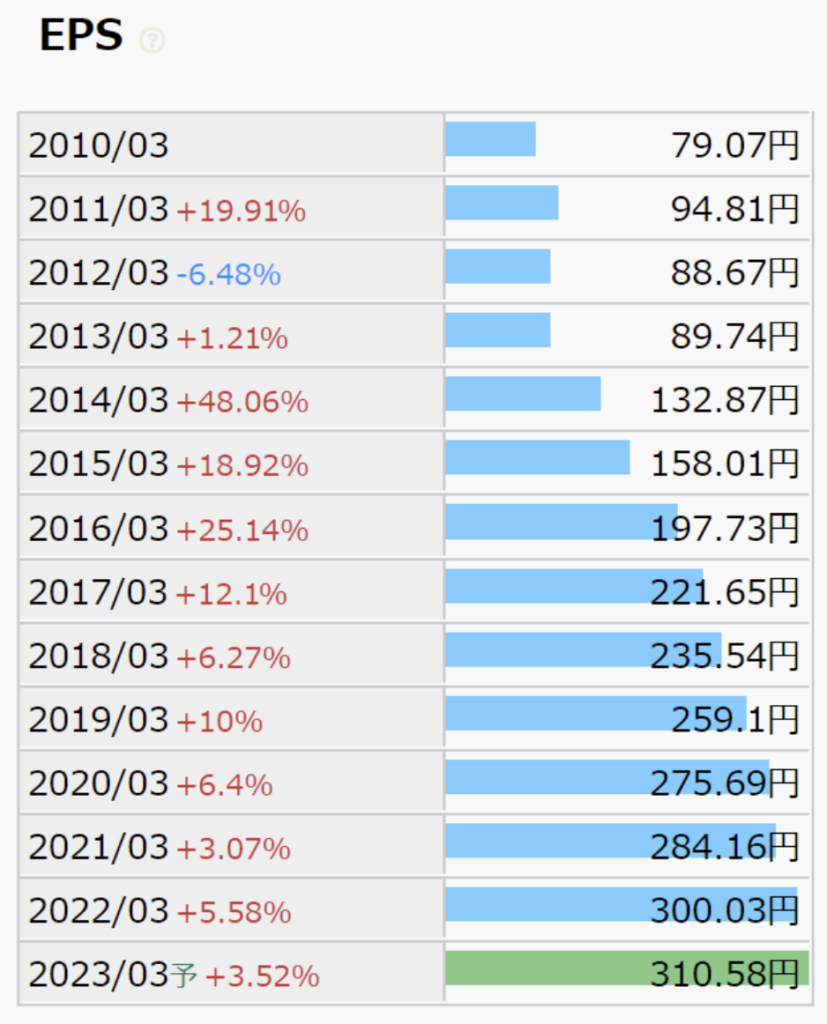

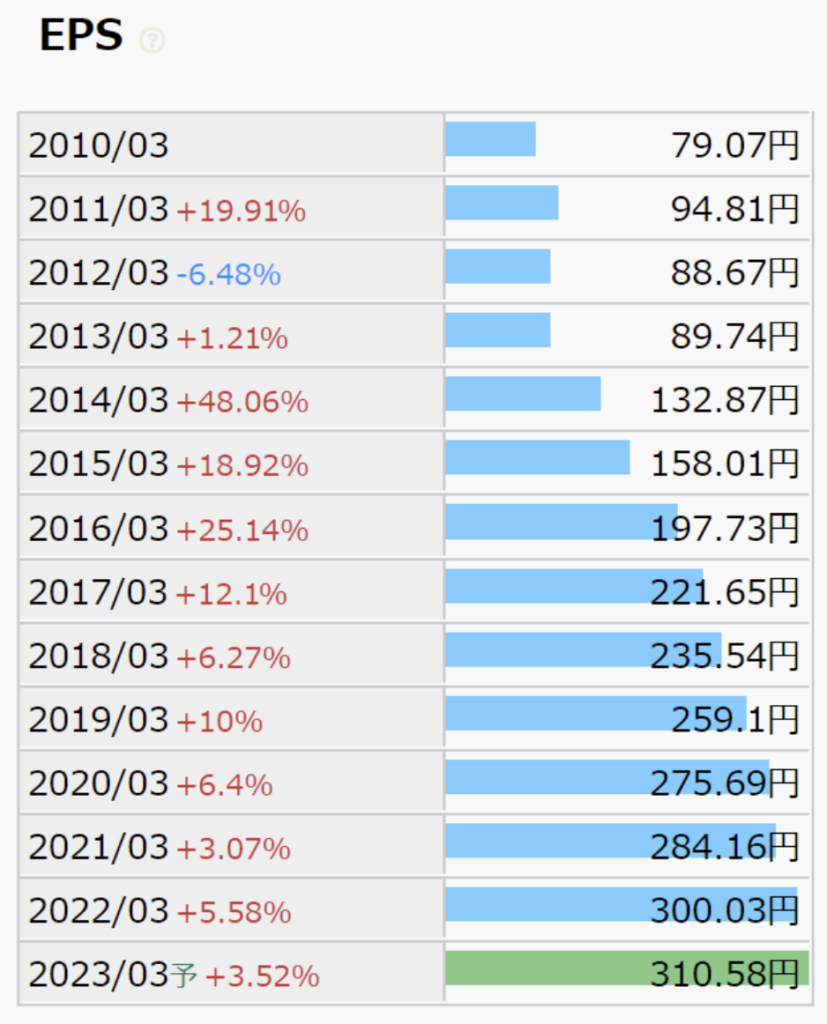

EPS→右肩上がり

EPSは1株あたりの収益額を示しており、ここからは「収益力」「成長性」の2つを知ることができます。

この指標は「数値を見る」と言うよりも、全体を通して右肩上がりに成長しているか?という点を見られると良いですね。

こちらの画像は、KDDIのEPS推移!

利益だけでなくEPSも上がっている=企業が成長しているという証拠です♪

③安全性

最後に忘れずにチェックしておきたいのが「高配当株」としての企業の安全性について。

「高配当株」は投資家からの注目や人気度が高いため、中には無理をして配当を高く設定している企業や株価の暴落により一時的に数字樹の高配当株になってしまっているだけの企業が混じってしまっていることも…。

このような株を選んでしまうと「せっかく高いお金を投資したのに、配当利回りの大幅減で株価自体が暴落してしまった」なんてことに繋がりかねません。

これを避けるためにも、その企業の「高配当株としての安全性」をしっかりと確かめておきましょう。

- 配当性向→50%以下

- 自己資本比率→30%以上

- 利益余剰金→右肩上がり

- 過去の配当金推移

配当性向→50%以下

配当性向とは、企業の純利益の中から配当金をどのくらい支払っているか?ということが分かる指標です。

ちょうど良いのが30〜50%の間!

50%を超えると配当金の割合が高すぎて、近い将来配当が減らされてしまう可能性も。

長期投資だからこそ、目先だけではなく今後のことも考えながら銘柄選びをしよう!

自己資本比率→30%以上

自己資本比率を確認することができるのは、株価純資産倍率という指標です。これは会社の安定性を表す数値で、高ければ高いほどその企業が安定していることを示しています。

- 50%以上:安定

- 20%以下:危険

こちらが一般的な目安とされていますが、業種によっても差がありますのであくまで参考程度にしてみてください。

これも競合他社で見比べて、その業種の相場を知ることが大切かも!

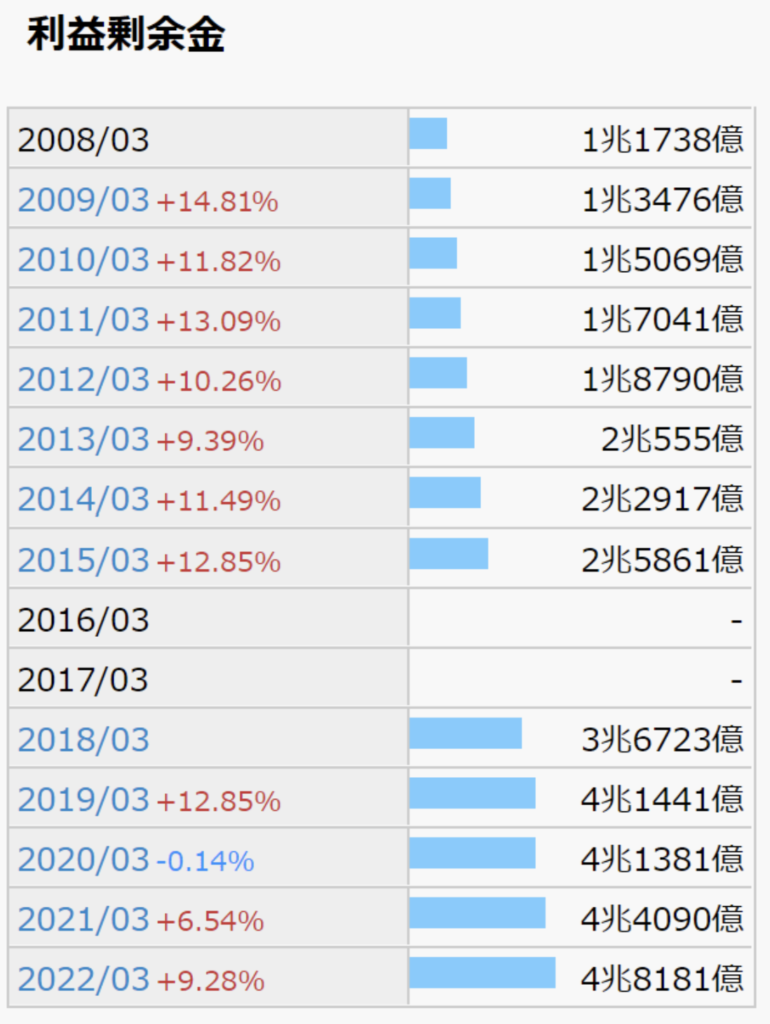

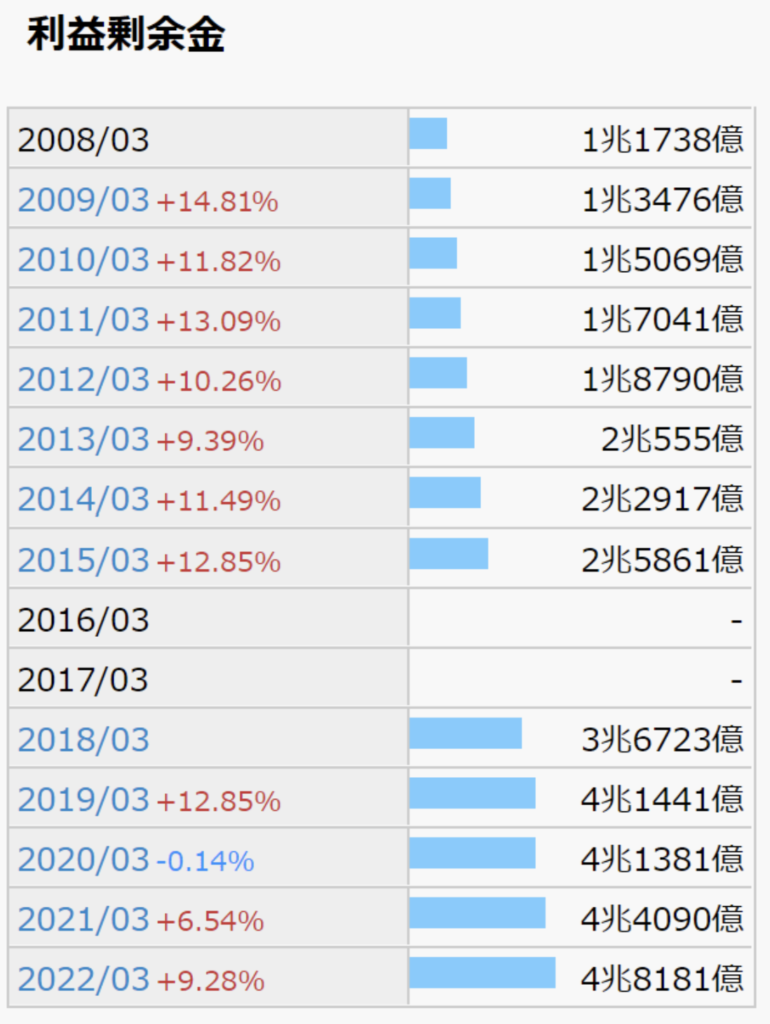

利益余剰金→右肩上がり

利益余剰金とは、企業の今までの利益を積み立てたお金で、会社に蓄積されているものを指します。私たちで例えると、貯金のようなものですね。

株主への配当を出した上で利益余剰金が右肩上がりの会社は、経営が安定している証拠!

KDDIの利益余剰金の推移

KDDIは順調に会社の利益余剰金を増やしていることが分かると思います。

利益余剰金が減っても配当を維持している場合、株主ファーストな会社だと判断することができますね。

しかし右肩下がりになってしまっている企業は今後配当が減ったり、無くなったりしてしまう可能性があるため注意が必要です。

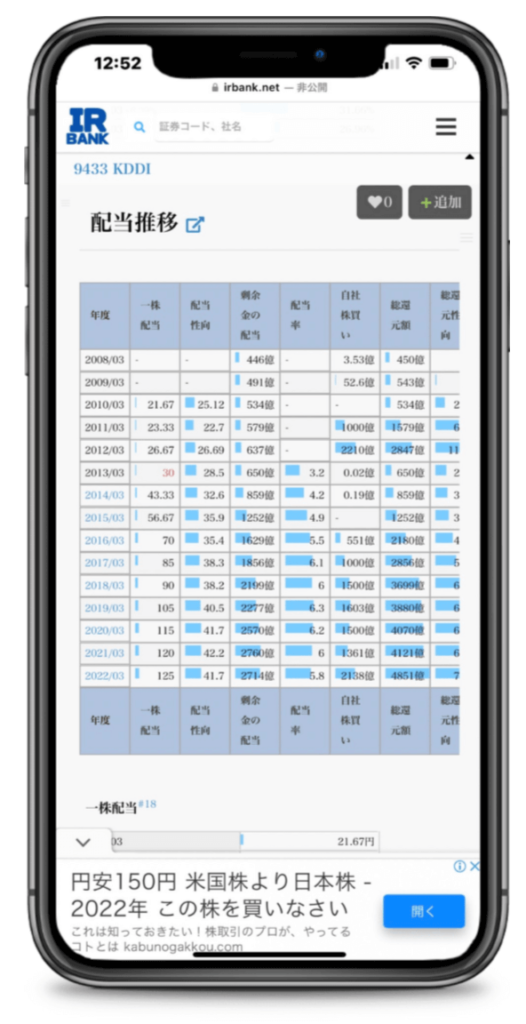

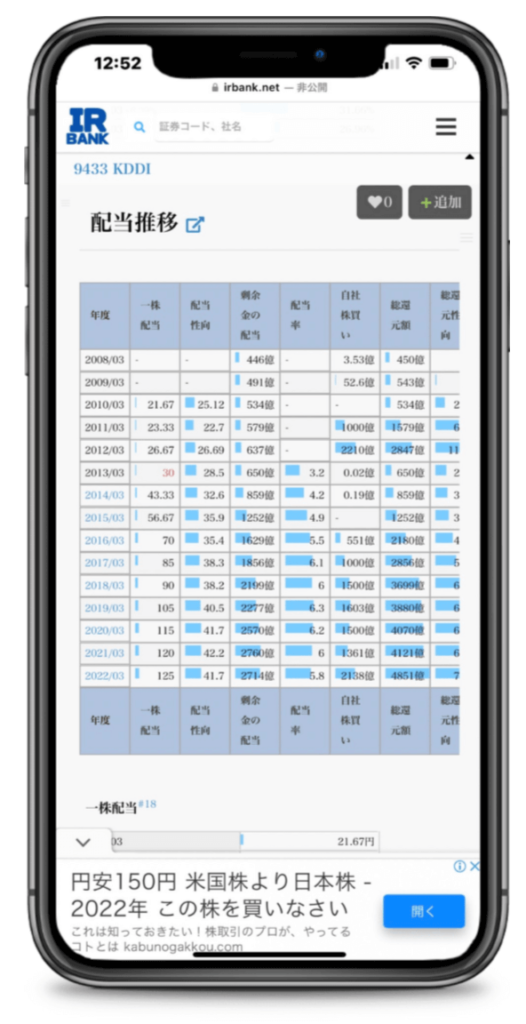

過去の配当金推移

過去の配当金の推移を見ると、その企業の「配当に対する考え方」を知ることができます。

特にチェックしておきたい、わかりやすいポイントとしては

- 2020年のコロナショック時に配当はどうなったか(現状維持・減配・ストップ)

- その後配当は復活したか、低水準のままか

- 上場から通して見た時に連続増配しているか、減配傾向なのか

などの項目ですね。

できれば、連続増配している企業がベスト!

連続増配=成績が良い=今後さらなる株価上昇の後押しになる、と考えられるよ!

国内高配当株を選ぶときにおすすめのツールはこれ!

上で紹介した目安となる数値ですが、1株1株自分で調べていくのは大変ですよね。

そこでおすすめなのが、無料で利用できるスクリーニングツールです!

これを使うと、銘柄ごとの情報が一目瞭然!

無料だし、最大限に活用していきたいツールですね。

どれも同じようなものですが、操作性や表示などに違いがあります。まずは全て使ってみて、自分の使いやすいものを選ぶのがおすすめです。

IRバンク

1つ目のおすすめが、IRバンクのホームページです。

登録なしで誰でも見ることができ、それぞれの企業の動向をチェックすることができます!

この配当推移の画面は分かりやすくて良いね!

気になる高配当株の配当推移はこれで一目瞭然。

バフェットコード

2つ目のおすすめは、バフェットコード。有料プランもあるのですが、無料プランで十分な企業スクリーニングができます!

有料プランは証券会社のディーラーなど、金融系のプロが使ってる!

そのツールが無料で使えるなら、使わない手はないよね…!!

マネックス証券銘柄スカウター

3つ目のおすすめは、マネックス証券の「銘柄スカウター」ツールです。

各企業のデータはもちろん、

- 銘柄スカウター

- 業績修正検索

- アナリストの予想変化

など、初心者さんが高配当株を探すのに大活躍する検索ツールが全て無料で利用できます。

利用には口座開設が必要です。数分で完了するので、この機会に口座開設だけでもしてみてくださいね。

真似したい!高配当株投資のポイント

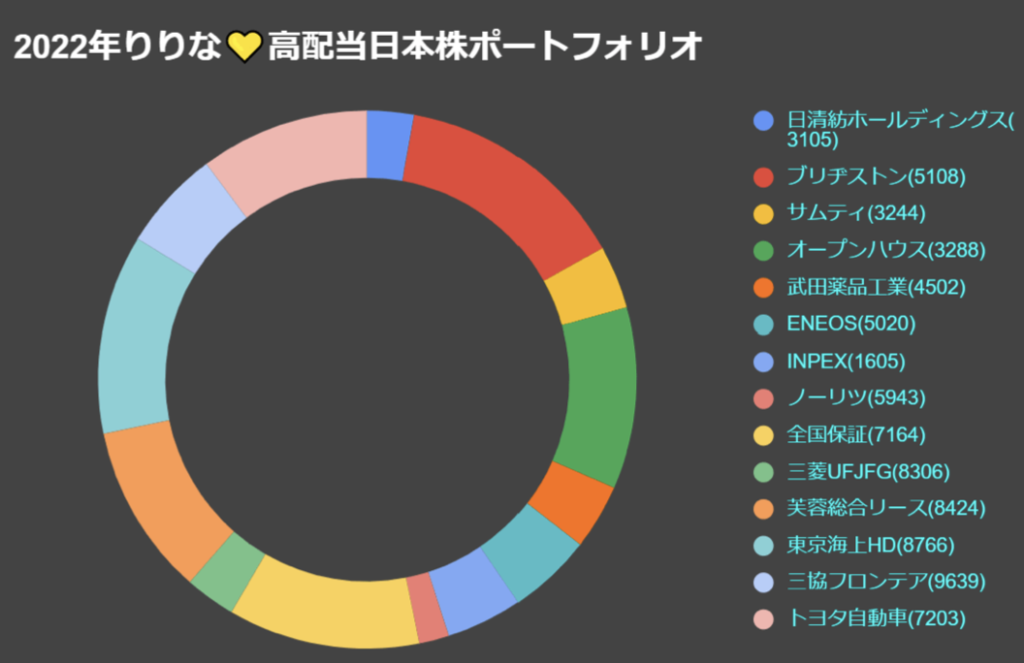

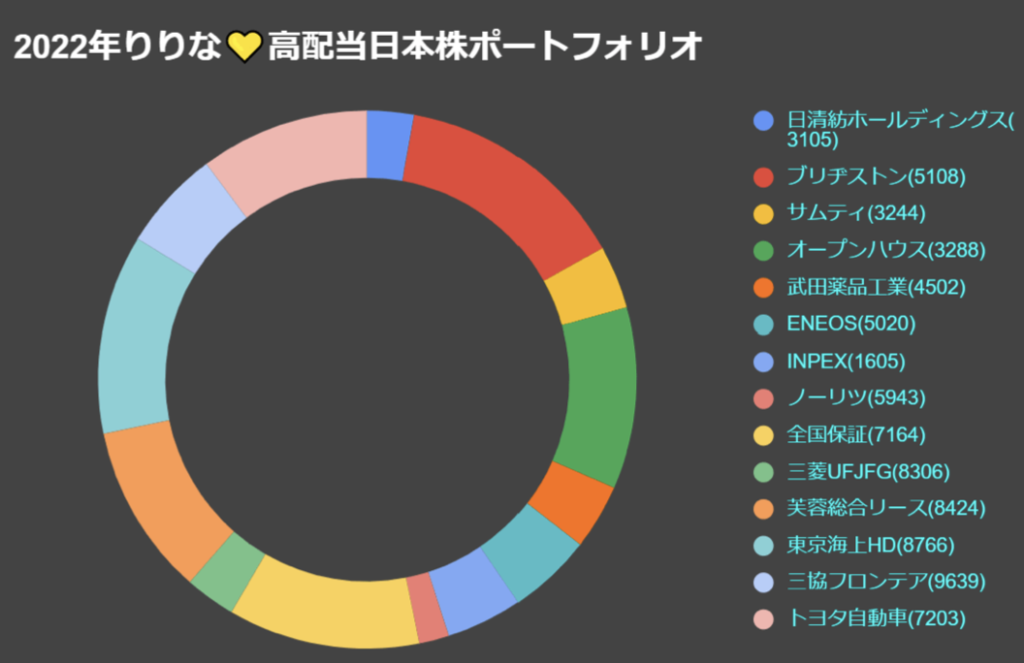

初心者さんが意識したい投資のポイントは「長期・分散・積立」ですが、高配当株も全く同じ考え方でOK。

- 1株ずつ買える証券会社を使う

- 業種が被らないように分散投資をする

1株ずつ買える証券会社を利用すれば、ポートフォリオが組みやすい!

「ポートフォリオ」ってこんなもの

こんな感じにポートフォリオを組んで、しっかりと分散を意識しよう!

高配当株投資におすすめの証券会社

高配当株投資におすすめな「1株単位で購入できる証券会社」のおすすめは、

の2つです。

証券口座の使い分けに関しては、以下の記事で解説しています!

楽天証券でつみたてNISAをやっている方も多いと思いますが、楽天証券だと日本株を1株単位で購入することができません。

上の記事を参考にしながら証券会社の使い分けをし、将来の配当金生活のための高配当株投資を始めてみましょう!

投資・お金について勉強したい人必見

- 優良な株の見つけ方

- NISA・iDeCoの活用方法

- 投資の考え方、投資の勉強方法

- 会社四季報の読み方

これらを知ることが出来るWEBセミナーが

今だけ「無料」で受講できます!

しかも、WEB受講だから自宅で簡単に学べる!

≫ 今すぐ投資講座の「無料受講」を申し込む

動画を最後まで視聴すると「約5万円分の特典」がもらえるよ!