みなさんは、「REIT(リート)」という投資方法を聞いたことがありますか?

おそらく、投資を始めたばかりの人でも一度は聞いたことがあるんじゃないかな?と思います。

リートって言うのは、「投資信託の不動産バージョン」です!

REITは「不動産投資をしたいけれど、まとまったお金がない…」「少額で不動産に分散投資をしてみたい!」という方にはピッタリな投資の方法なんです。

今回の記事ではREITについて、

- REITの仕組み

- 私がREITで分散投資をしたい理由

- 有名な銘柄6つ

- 私の保有銘柄

などをご紹介していこうと思います!

この記事を書いた人

りりな

- 結婚5年で資産3,000万円を達成。投資診断士/資産運用検定2級を取得。

- 日本テレビ「DayDay」、フジテレビ「Mr.サンデー」/テレビ朝日「なっ得!マネーの先生」等へ出演。

- Instagramフォロワー数29.4万人超。主婦にやさしい家計管理×投資情報を発信中。

- SBI証券・マネーフォワードのセミナーや資産運用EXPO、大学の講義等へ講師として登壇。ほか、各証券会社メディア・雑誌・ラジオ番組など多方面へも出演。

- 著書「主婦にやさしいお金の増やし方BOOK」累計5万部を突破!

この記事を書いている私は、投資歴8年以上です!失敗も経験しながら、主婦でもできる堅実な資産運用をしています!将来になんとなく不安がある・・と言うあなたに、分かりやすく資産運用の方法をお伝えしますね!

REIT(リート)は「不動産の投資信託」!

- 投資信託の不動産バージョン

- 分配金として配当が得られる

- 値上がりして売却すると利益が得られる

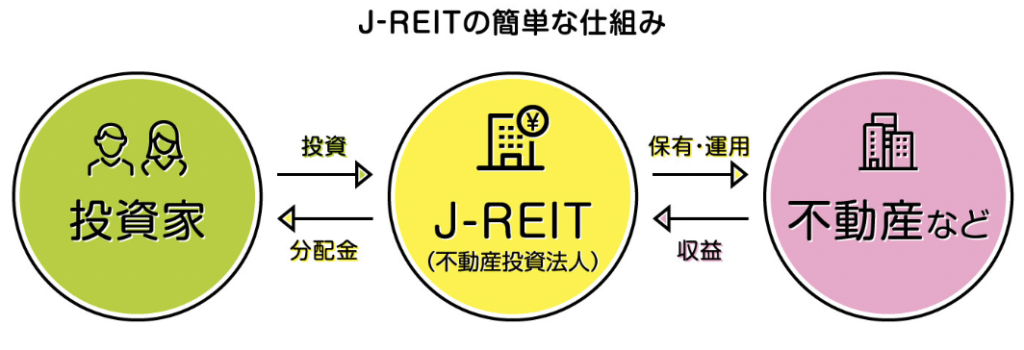

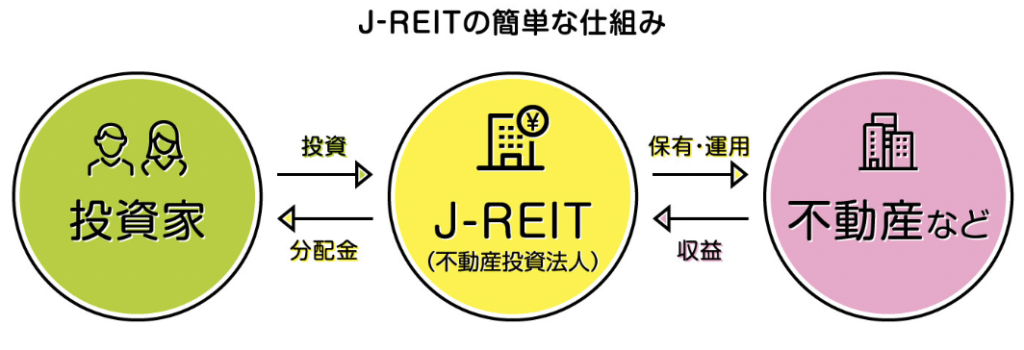

REIT(リート)は、投資家から集めた資金でオフィスビル・商業施設・マンションなど様々な不動産を購入することで賃貸収入・売買益を投資家に還元するという商品です。

なるほど。理屈は投資信託と全く同じだね!

このREITの仕組みはアメリカで生まれたもので、「Real Estate Investment Trust」の頭文字をとってREITと呼ばれています。

証券会社のホームページなどでは「J-REIT」という名称の商品が一般的かと思いますが、これは「Japan」のJ。投資先が国内に限られるREITは、「J-REIT」「国内REIT」などのように呼ばれることもあります。

一般的な不動産投資3種類の比較

不動産へ投資ができる一般的な方法には、以下の3種類があります。

- 現物不動産投資:土地や建物の現物を買い、家賃や駐車料金を利益として受け取る

- リート:たくさんの投資家が少額を出し合い、その資金をプロが運用。家賃や駐車料金の利益を間接的に「配当」として受け取ることができる

- クラウドファンディング:資金を投資先に預ける(定期預金のイメージ)。期間は半年〜数年のものが多い。満期がくると払出される。

それぞれの違いや特徴を確認していきましょう。

3種類の投資方法の違い

| 現物不動産 | リート | クラウドファンディング | |

|---|---|---|---|

| 資金 | 多額(数千万円〜) | 少額(数千円〜) | 少額(数千・数万円〜) |

| 運用 | 投資家自身で管理 (または外部に委託) | 手間なし (運用・管理はプロが行う) | 手間なし (運用・管理はプロが行う) |

| 利回り | 平均3.5% | 平均4% | 平均5% |

| リスク | 空き家・金利上昇・家賃下落 | 価格下落で含み損・分配金下がる | 資金がロックされる・元本保証ではない |

| 分散投資 | 困難(多額の資金が必要) | 可能 | 可能 |

| 流動性 | 低い | 高い | やや低い |

現物不動産:難易度★★★★★

現物不動産投資は、一番お金がかかる投資方法。

土地や建物が現物資産として手に入るのですが、額も規模も大きすぎるので主婦の少額投資には向いていなさすぎる!というのが正直なところです。

借入をして現物投資というのは、万が一の際に現金一括返済できるくらいキャッシュがある資産家がやることです!

家計に余裕がないのに、不労所得狙いで借金してまで現物投資…は絶対にNG。

成功するためには物件選びのポイントも熟知している必要があるため、「営業マンに進められるがままに…」という考え方ではなく自分自身で知識をつけてからにしましょう。

投資の知識が一通り身についている・資産に大きな余裕があるという方の分散投資方法としては有効です。

リート:難易度★★☆☆☆

冒頭でも紹介した通り、REITは投資信託の不動産バージョン。つまり、

- 自分の好きな銘柄を選ぶ

- 少額で積立設定をしてコツコツ投資をする

- 売却したら現金化できる

という投資商品です。

不動産から発生した利益を投資家に分配してくれるシステムであるため、少額投資家でも値上がり益(キャピタルゲイン)と分配金(インカムゲイン)の両方を受け取れることができるのです。

「リート銘柄を選ぶための基礎知識」さえ覚えていれば、あとはあとはプロが運用してくれる=難しい知識の勉強は不要、ってことだね!

そうそう!

投資資金のボリューム・分散投資のバランス・必要な知識など、どこをとってもちょうど良い商品が「リート」なんです。

クラウドファンディング:難易度★☆☆☆☆

不動産クラウドファンディングは、リートと仕組みが似ているものですが「満期」が存在します。銀行の定期預金をイメージすると分かりやすいかもしれません。

- 自分の投資したい銘柄を選択

→渋谷・新宿など日本国内のビル・マンション・事業など〜興国、途上国、先進国などの国別対象の商品まで様々 - 投資商品の利回りと運用期間を確認

→「年利回り5%・期間12ヶ月」などの記載がある - 「応募」をクリックして入金・運用開始

「年利回り5%・期間12ヶ月」の商品に応募して投資した場合、投資日から12ヶ月間資金がロックされ引き出すことができなくなります。

入金手続きを踏んだあとは、投資家は何もせずただ待つだけになります。

満期の12ヶ月が経過すると、資金が払い戻しに。この際に利益が出ていれば想定利回り程度の利益+元本が返ってきますが、仮にプロジェクトがうまくいかった場合は損失が出る可能性があります。

国内の有名クラファンは、今まで配当支払い遅延や元本割したケースがゼロ!っていうところも多数。

預けるだけとはいえ、自分の大切な資産。信頼できる会社かどうかをしっかり吟味してから始めるのがミソ!

私がREIT(リート)へ投資をしたい理由

私がREITへ投資をしたい理由は、主に4つあります。

- 資産分散として不動産を保有したい

- 現物の不動産は、リスクに対する抵抗感がある

- 配当利回りが高い

- 値上がり益を期待したい

「投資」と聞くと、おそらく多くの人が思い浮かべるのが「株」。

私のやっているつみたてNISA、ジュニアNISAや個別投資もほとんどが「株」が絡んでいるものです!

色々な企業に分散投資したとしても、大きなジャンルとしては株一択となってしまいますよね。

それを防ぐために更なる分散投資をするのが望ましいのですが、その時の選択肢として挙げられるのが不動産投資です。

でも、現物の不動産投資は高額だしたくさんのリスクがある…。

分散投資とはいえ手を出すのが怖いよね。

しかしリートであれば、高利回り・値上がり益が狙える上にいつでも現金化できるからハードルも低いということが言えるのです。

④の「値上がり益」を期待している理由について

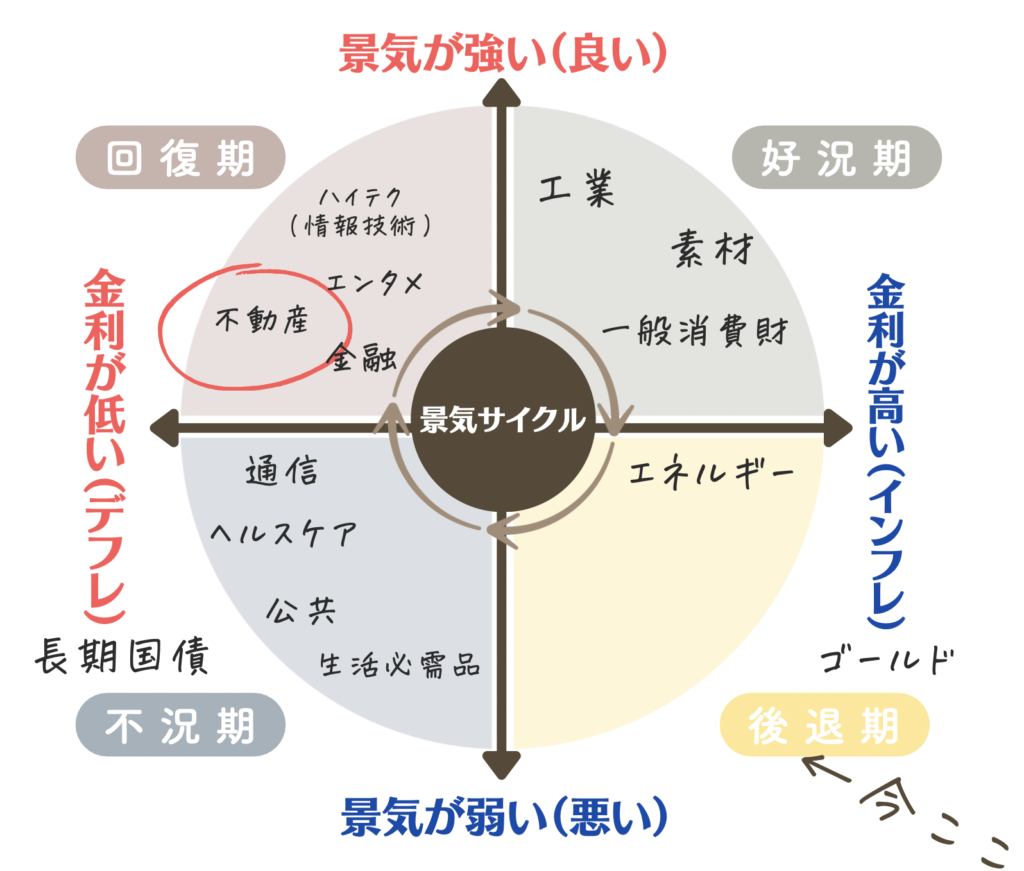

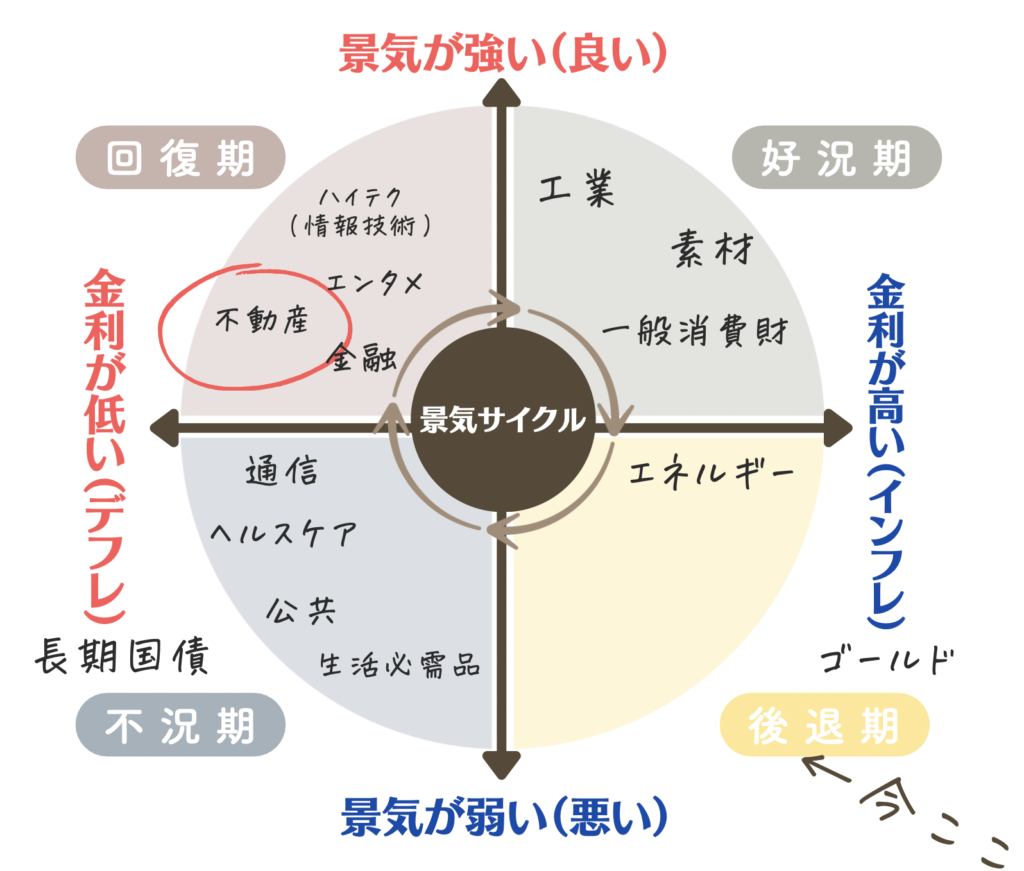

私がREITの値上がり益を期待している理由は、以下の図にあります。一般的に世界の景気は、好況→後退→不況→回復というサイクルを辿るとされています。

今、日本以外の国は超高金利。世界情勢的にも後退期〜不況に突入するか?というところにいます。

これからの不況期はしばらく不動産が安い状態が続くと考えられるため、今REITを買い始めるとタイミングによっては含み損を抱えることがあると思います。

しかし私の投資方針は、基本的に長期投資。

つまり数十年後、世界的な回復気になっていた時のためにREITを仕込んでいきたい!と行動し始めたところなのです。

安く買えそうなところで分散投資をしていくってことだね!

老後資産を楽しみに、コツコツ続けていこう。

1,000円でREIT(リート)が購入できる証券会社は?

今までもREITは気になっていたのですが、1口の価格が数万円〜数十万円超えも珍しくないので積極的に投資はしていませんでした。…が!最近になって最低価格1,000円で購入できるようになったのです!

1,000円からリートが購入できるは、おなじみのPayPay証券です。

PayPay証券で購入する場合とそうでない場合の必要資金を比較してみましょう。

PayPay証券以外で購入する場合

| 価格(9/30現在) | 最低取引金額 | |

|---|---|---|

| ジャパンホテルリート投資法人 | 72,100円 | 72,100円 |

| ジャパンリアルエステート投資法人 投信証券 | 597,000円 | 597,000円 |

| 星野リゾート リート投資法人 | 671,000円 | 671,000円 |

PayPay証券で購入する場合

| 価格(9/30現在) | 最低取引金額 | |

|---|---|---|

| ジャパンホテルリート投資法人 | 72,100円 | 1,000円 |

| ジャパンリアルエステート投資法人 投信証券 | 597,000円 | 1,000円 |

| 星野リゾート リート投資法人 | 671,000円 | 1,000円 |

見て頂くとわかる通り、リートは1口がとっても高価。一気に数十万円の投資は難しいという方でも、PayPay証券を使うことで少額から投資ができるのです。

1,000円から始めれる長期の分散投資…。リートは、つみたてNISA・ジュニアNISAの次におすすめしたい投資対象です!

PayPay証券で購入できるREIT(リート)銘柄を6つご紹介

2022年9月現在、PayPay証券で購入ができるリート銘柄は以下の6つ。

- ジャパン・ホテル・リート投資法人

- ジャパンリアルエステイト投資法人

- 日本ビルファンド投資法人

- 日本都市ファンド投資法人

- 野村不動産マスターファンド

- 星野リゾート・リート投資法人

どれも大型の有名銘柄なのですが、運営状況によりおすすめなもの・見送った方が良いものが分かれています。

私の見解も交えながら解説していきますので、銘柄選びの参考にしてみてくださいね。

①ジャパン・ホテル・リート投資法人

ジャパン・ホテル・リート投資法人は、日本最大のホテル特化型リート。

2020年のコロナショック以降、容赦無く減配しています。

今後の値動きに関しては「ホテル需要が高まるのか」という点が重要なポイントとなってきそうですね。

世界的にコロナ対策終了の兆しが見えてきており、加えて円安で海外旅行客が増えることが考えられる反面、国内では経済状態の悪化が見られています。

配当利回りが低いこともあって、現状ではあまり積極的投資はしたくないかも。私は様子見!

②ジャパンリアルエステイト投資法人

ジャパンリアルエステイト投資法人は、政令指定都市をはじめとする全国の主要都市のオフィスビルに投資をすることができる銘柄。

投資地域比率は、首都圏(東京都・神奈川県・千葉県・埼玉県)が70%以上、その他地方都市が30%以下となっています。

銘柄に与えるプラス面は、都内の再開発が進み需要高が継続している点や増配傾向にある点。

マイナス面は、人口減少やリモートワークの普及により今後オフィスビル需要が縮小していく可能性があるという点が挙げられますね。

投資比率上位3物件

- 汐留ビルディング

- 北の丸スクエア

- 新宿イーストサイドスクエア

都心の超有名オフィスをはじめとした物件の投資割合が多い&じわじわ増配してくれているのでアリな銘柄!

配当利回りやデータなどはちょこちょこチェックしていくのが良いかも。

③日本ビルファンド投資法人

日本ビルファンド投資法人は、②と同じくオフィスビル特化型の銘柄です。

三井不動産がメインスポンサーとして付いているため、三井不動産のパイプラインや総合力を最大限に活用した安定的な運用戦略を公表しているのが大きな魅力。

都心5区(千代田・中央・港・新宿・渋谷)の割合が59%に上っていますが、都内周辺・地方都市部への投資分も18%保有しています。

投資比率上位3物件

- 新宿三井ビルディング

- 飯田橋グラン・ブルーム

- NBF大崎ビル

三井不動産がついているっていうのは強い!

こちらも増配傾向だし、アリ!

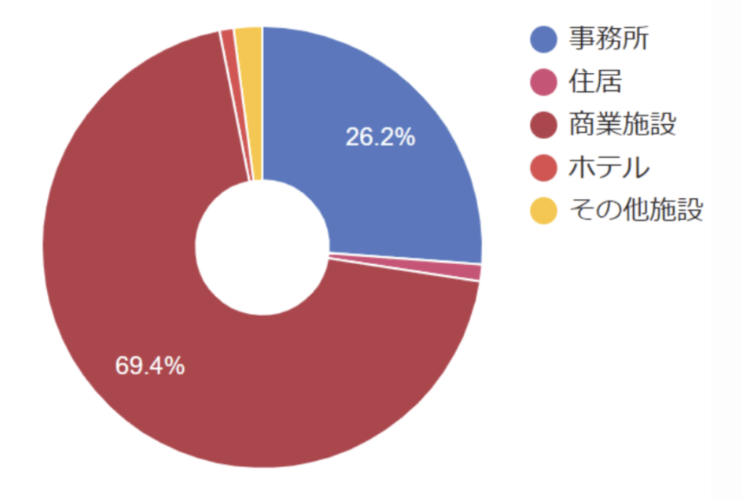

④日本都市ファンド投資法人

日本都市ファンド投資法人は、国内の商業施設、オフィスビル、住宅、ホテルなど幅広い対象に投資をしているリート銘柄です。

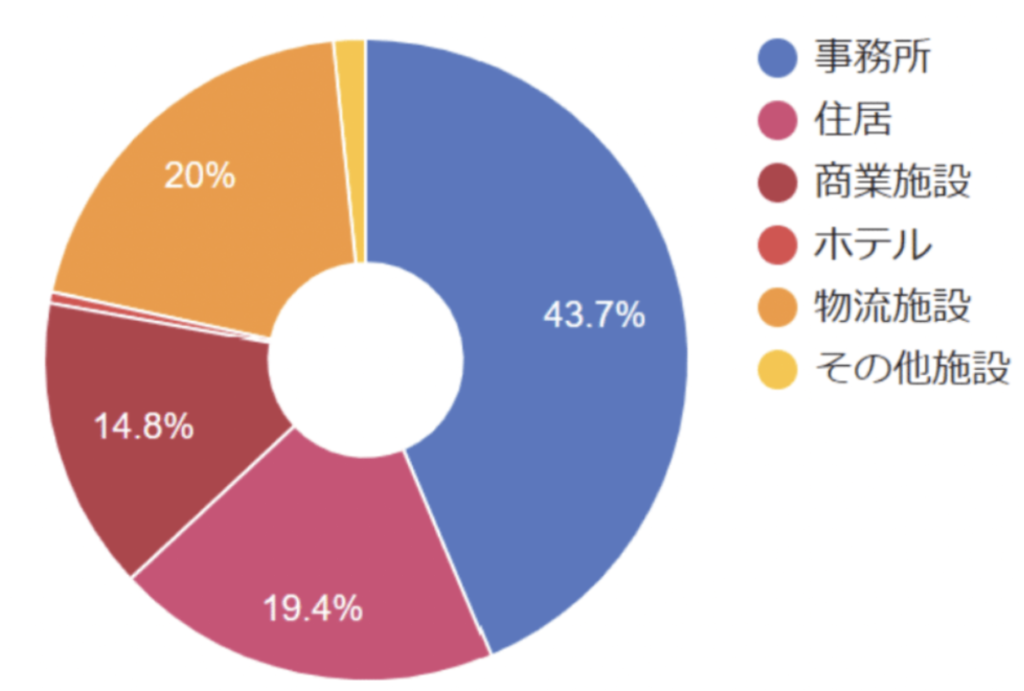

割合は以下のグラフの通り。商業施設が多めってことが分かるね!

不動産ジャンルごとの分散投資ができるような銘柄となっているため、上で紹介した特化型リートと組み合わせて投資するのも良いかもしれませんね。

2021年に減配しているのが気がかり。

動向は要チェック!

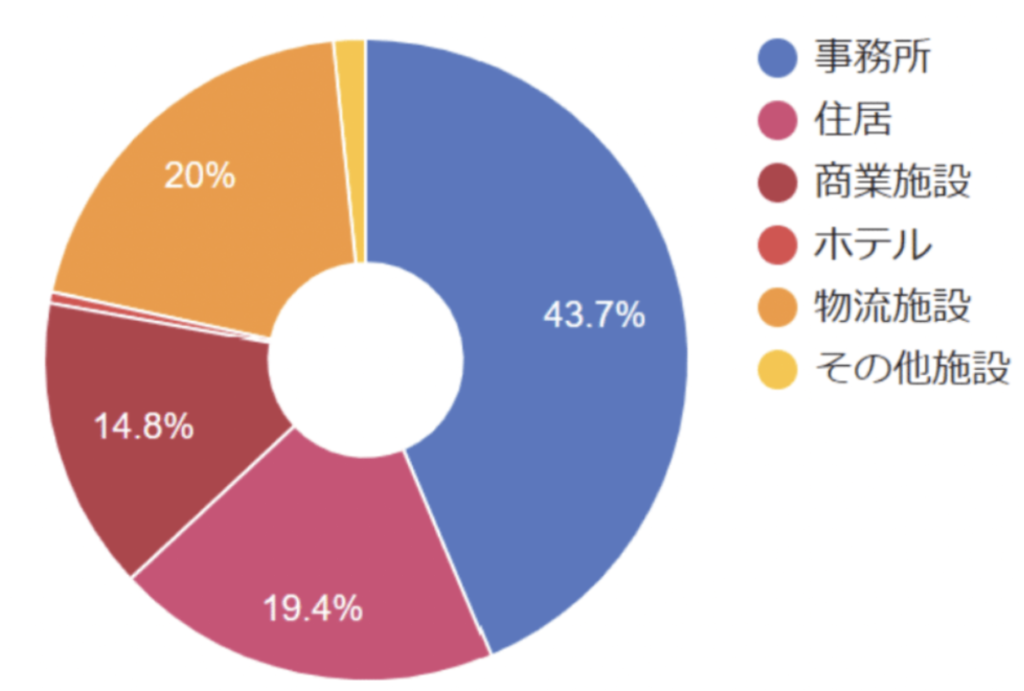

⑤野村不動産マスターファンド

野村不動産マスターファンドは、野村不動産をスポンサーとするリート。

以下の通り、オフィスや住宅、商業施設、ホテル、物流施設…などバランスよく分散投資ができます。

分配利回り4%は結構高い!これも分散投資目的としては良いのかも。

⑥星野リゾート・リート投資法人

星野リゾート・リート投資法人は、星野リゾートをスポンサーとするホテル特化型のリート。

- 6銘柄の中で唯一、コロナショック後もしっかりと値幅を伸ばしている

- 2021年4月に減配があったが、株価に影響はほぼなかった

このような理由から、利回りはやや低めですが配当目的で保有するのであればアリだと思っています!

私の保有銘柄について

PayPay証券での、私の保有銘柄はこちらです!

購入理由や視点は、上の銘柄紹介で書いた通りです。

今後の金利下落を想定して、今からREITを事前に仕込んでおく!

1口が高額なリートも、少額投資ができれば怖くないよね。

REIT銘柄はこれからもコツコツ積み立て購入していくつもりなので、運用状況や購入銘柄などはまた報告していくかもしれません。

1,000円からできる不動産投資を始めよう!

今回は、投資信託の不動産バージョン「REIT(リート)」についてをご紹介しました。

「リート」って名前だけで「なんだか難しそう」「抵抗がある」って方も多いと思う。

でも、実はPayPay証券で購入すれば少額投資家の強い味方!!

- つみたてNISAから投資のステップアップをしたい

- 少額でできる分散投資先を探している

- 不動産投資に興味がある

このような方は、ぜひ1,000円からできるREITにチャレンジしてみてくださいね。